Frau Bohnet

Tel. 0511 9898-2230

Kommunaler Finanzausgleich in Niedersachsen - Methodische Hinweise

Landesamt für Statistik Niedersachsen (LSN)

Bildrechte: LSN

Bildrechte: LSN

Für die niedersächsischen Kommunen ist der kommunale Finanzausgleich (KFA) eine wichtige Einnahmequelle. Die Verteilung der Zuweisungen unterliegt einem komplexen Ausgleichsmechanismus. Im Folgenden wird die Berechnung des kommunalen Finanzausgleichs in Niedersachsen ausführlich erläutert. Die rechtlichen Grundlagen für den KFA in Niedersachsen bilden das Niedersächsische Gesetz über den Finanzausgleich (NFAG) und das Niedersächsische Finanzverteilungsgesetz (NFVG).

Aktuelle Werte und Entwicklungen dieser Größen befinden sich unter dem jeweiligen Themenbereichs: Berechnungsgrundlagen, Tabellen und Fachbeiträge.

Weitere Informationen zum kommunalen Finanzausgleich finden Sie in diesem Artikel.

Die Zuweisungsmasse

Die Höhe der Zuweisungsmasse des kommunalen Finanzausgleichs ergibt sich aus den erwarteten Steuerverbundeinnahmen – also den Steuereinnahmen des Landes Niedersachsen – multipliziert mit der Verbundquote, die seit 2007 unverändert 15,5% beträgt. Hinzu kommen noch 33% der Einnahmen des Landes aus der Grunderwerbsteuer. Die Zuweisungsmasse wird jedes Jahr mit der Steuerverbundabrechnung verrechnet, die sich aus der Abweichung von tatsächlichen und erwarteten Steuerverbundeinnahmen des Vorjahres ergibt.

Bedarfszuweisungen

Nach § 2 Satz 1 Nr. 1 des Niedersächsischen Gesetzes über den Finanzausgleich (NFAG) werden von der Zuweisungsmasse des kommunalen Finanzausgleichs vorab 1,6% für Bedarfszuweisungen bereitgestellt. Bedarfszuweisungen können Gemeinden, die nicht Mitgliedsgemeinden von Samtgemeinden sind (Einheitsgemeinden), Samtgemeinden und Landkreisen im Einzelfall wegen „einer außergewöhnlichen Lage oder besonderer Aufgaben“ vom Innenministerium bewilligt werden. Da diese Mittel nicht in das vom Landesamt für Statistik Niedersachsen (LSN) durchgeführte Berechnungs- und Festsetzungsverfahren einbezogen werden und die Einzelbeträge in vielen Fällen erst deutlich später bekannt sind, enthalten die vom LSN bereitgestellten Ergebnistabellen nur – sofern es sinnvoll ist – das Gesamtvolumen dieser Zuweisungsart.

Zuweisungen für Aufgaben des übertragenen Wirkungskreises

Die Zuweisungen für Aufgaben des übertragenen Wirkungskreises werden nach der Einwohnerzahl auf die kreisfreien Städte und die Landkreise verteilt. Von dem Gesamtbetrag eines Landkreises erhalten die kreisangehörigen Gemeinden und Samtgemeinden Anteile entsprechend des Umfanges ihrer Aufgabenwahrnehmung (Status der Gemeinden). Basis sind die amtlichen Einwohnerzahlen vom 30.06. des Vorjahres einschließlich der Erhöhungen um nichtkaserniertes Personal der Stationierungsstreitkräfte. Als Besonderheit ist zu vermerken, dass die Landeshauptstadt Hannover und die Stadt Göttingen bei den Zuweisungen für Aufgaben des übertragenen Wirkungskreises wie kreisfreie Städte behandelt werden. Der Region Hannover und dem Landkreis Göttingen werden die im Niedersächsischen Finanzverteilungsgesetzes (NFVG) festgelegten Beträge je Einwohnerin bzw. Einwohner zwangsläufig nur für das restliche Gebiet der Region bzw. des Landkreises zur Verfügung gestellt.

Schlüsselzuweisungen

Den Schlüsselzuweisungen kommt nach wie vor die größte Bedeutung im kommunalen Finanzausgleich zu. Sie umfassen durchschnittlich rund 90% der Zuweisungsmasse. Gestützt auf ein finanzwissenschaftliches Gutachten des Niedersächsischen Instituts für Wirtschaftsforschung (NIW) erfolgt eine Zuordnung der Mittel nach dem sogenannten „Zwei-Ebenen-Modell“. Danach wird je eine Teilmasse zur Unterstützung der Aufgabenwahrnehmung auf gemeindlicher Ebene und auf der Kreisebene gebildet.

Das Volumen dieser Teilmassen bestimmt sich durch die finanzielle Belastung der niedersächsischen Kommunen in Form des „Zuschussbedarfs“ (Ausgaben abzüglich zweckgebundener Einnahmen) bezogen auf die Summe dieser Aufgabenfelder. Aktuell gilt ein Aufteilungsverhältnis von 50,9% (Gemeindeaufgaben) zu 49,1% (Kreisaufgaben). Die Zuweisungen für Gemeindeaufgaben gehen an kreisangehörige Einheits- und Samtgemeinden sowie an kreisfreie Städte.

Die Zuweisungen für Kreisaufgaben gehen an Landkreise einschließlich Region Hannover und kreisfreie Städte. In der Praxis bedeutet die Gliederung nach Gemeindeaufgaben und Kreisaufgaben, dass die kreisfreien Städte, entsprechend ihrer Aufgaben, aus beiden „Töpfen“ Zuweisungen erhalten. Mitgliedsgemeinden von Samtgemeinden erhalten keine eigenen Zuweisungen, dafür werden Samtgemeinden im Rahmen des kommunalen Finanzausgleichs in Niedersachsen wie Einheitsgemeinden behandelt.

Berechnung der Schlüsselzuweisungen für Gemeindeaufgaben

Für die Feststellung, ob und in welcher Höhe die einzelne Gemeinde Schlüsselzuweisungen beanspruchen kann, wird eine Gegenüberstellung ihres „Bedarfs“ mit der vorhandenen Steuerkraft vorgenommen. Wenn der Bedarf die eigenen Finanzierungsmöglichkeiten übersteigt, erfolgt eine (teilweise) Auffüllung dieser Lücke durch die Zuweisungen.

a) Bedarfsermittlung

Ein praktikables Verfahren, den tatsächlichen Bedarf jeder einzelnen Kommune in Niedersachsen direkt zu bestimmen und in den Ausgleichsmechanismus einzuarbeiten, gibt es nicht. Ersatzweise muss ein typisierter Finanzbedarf unter Heranziehung von geeigneten Indikatoren berechnet werden.

Das NFAG sieht die Einwohnerzahl als Grundlage der Bedarfsermittlung vor. Der Bedarfsansatz für Gemeindeaufgaben berechnet sich aus der Zahl der Einwohnerinnen und Einwohner (Einwohnergrößenzahl), ergänzt um ihre Gewichtung (Gemeindegrößenansatz bzw. häufig auch als „Einwohnerveredelung“ bezeichnet). Danach werden Personen in größeren Städten höher gewichtet. Speziell im kommunalen Finanzausgleich in Niedersachsen werden mithilfe von gestaffelten Gemeindegrößenansätzen, also einem Faktor zwischen 100% und 180%, berücksichtigt, dass die zur Erfüllung kommunaler Aufgaben anfallenden Ausgaben mit zunehmender Einwohnerzahl überproportional ansteigen. Die Begründung hierfür ist, dass einige Ausgaben der größeren Städte beispielsweise für Kultur- und Freizeiteinrichtungen auch Menschen aus anderen Gemeinden zugutekommen. Die Gewichtung einer Gemeinde mit einer Bevölkerung von 20.000 Personen beträgt beispielsweise 110%, sodass ihr 22.000 Personen angerechnet werden. Insgesamt wird die Einwohnerzahl der niedersächsischen Städte und Gemeinden auf diese Weise jedes Jahr um mehr als 1,5 Millionen zusätzliche Einwohnerinnen und Einwohner erhöht.

Der Bedarfsansatz jeder Kommune ergibt sich im nächsten Schritt durch Multiplikation ihrer Einwohnerzahl – einschließlich einer eventuellen Erhöhung – mit dem für sie maßgeblichen Größenansatz. Bei der Ermittlung der maßgeblichen Einwohnerzahl wird ein sogenannter „demografischer Faktor“ herangezogen. Dabei wird statt der Zahl der Einwohnerinnen und Einwohner am 30.6. des Vorjahres, der Durchschnitt der vorangegangenen 5 Jahre genommen, sofern dieser höher ist. Durch diesen Demografiefaktor soll Kommunen mit sinkender Bevölkerungszahl mehr Zeit für notwendige Anpassungsprozesse gegeben werden. Vor Berechnung des 5-Jahresdurchschnitts werden die Einwohnerzahlen noch um die Personen erhöht, die sich aus dem nichtkasernierten Personal der Stationierungsstreitkräfte ergeben.

Seit 2017 werden die Einwohnerinnen und Einwohner der gemeindefreien Bezirke Lohheide der Stadt Bergen und Osterheide der Stadt Bad Fallingbostel, aufgrund der räumlichen Verflechtung zu diesen Städten, zugerechnet.

Die Bedarfsmesszahl als Messzahl für den Finanzbedarf einer Gemeinde wird schließlich durch Multiplikation des individuellen Bedarfsansatzes mit einem einheitlichen Grundbetrag ermittelt. Dieser Grundbetrag ist die „Unbekannte“ (im mathematischen Sinn) bei der Errechnung von Schlüsselzuweisungen. Der sich dahinter verbergende fiktive Finanzbedarf je gewichteter Einwohnerin beziehungsweise gewichteten Einwohner kann nicht durch eine einfache Formel bestimmt werden. Seine Höhe ist abhängig von einer Vielzahl von Faktoren, angefangen mit der zur Verfügung stehenden Verteilungsmasse über die Einwohnerzahlen und die Steuerkraft aller einbezogenen Kommunen bis hin zu Auswirkungen der Sockelgarantie und der möglichen Verpflichtung zur Zahlung von Finanzausgleichsumlagen. Der Grundbetrag wird also jährlich durch iterative Näherungsrechnung so ermittelt, dass die zur Verfügung stehende Finanzausgleichsmasse in der Summe über alle Gemeinden genau aufgebraucht wird.

b) Ermittlung der Steuerkraft

Zur Ermittlung der Messzahl für die Steuerkraft der Gemeinden werden die Einnahmen der Gemeinden aus der Grundsteuer A, der Grundsteuer B, der Gewerbesteuer sowie aus der Beteiligung an der Einkommensteuer und der Umsatzsteuer einbezogen.

Die Messbeträge ergeben sich jeweils aus dem Istaufkommen der Realsteuern im Zeitraum 01.10. des Vorvorjahres bis 30.09. des Vorjahres, geteilt durch den jeweiligen individuellen Hebesatz des Vorjahres.

Die Steuerkraftzahlen ergeben sich aus der Multiplikation des jeweiligen Realsteuermessbetrags mit dem jeweiligen Nivellierungssatz. Bei der Gewerbesteuer werden die Messbeträge wegen der Gewerbesteuerumlage gekürzt.

Bildrechte: LSN

Bildrechte: LSN

Bei den Gemeindeanteilen an der Einkommensteuer und an der Umsatzsteuer werden als Messbeträge jeweils 90% des Istaufkommens herangezogen.

Der Nivellierungssatz

Bei den Realsteuern legen Gemeinden ihre individuellen Hebesätze selbstständig fest, die einen erheblichen Einfluss auf die Höhe der Realsteuereinnahmen haben. Um diese unterschiedlichen Hebesätze in der Berechnung der Steuerkraftmesszahlen zu neutralisieren, werden auf die Messbeträge sogenannte „Nivellierungssätze“ angewendet. Als Nivellierungssätze werden fiktive Hebesätze bezeichnet, die mit 90% der tatsächlichen Durchschnittshebesätze berechnet werden. Dass bei Werten von 90% der tatsächlichen Durchschnittshebesätze die beste Ausgleichswirkung erzielt wird, haben Untersuchungen über die Höhe dieser fiktiven Hebesätze ergeben (für weitere Informationen siehe Gutachten, pdf). Um der Tatsache Rechnung zu tragen, dass die Großstädte bei den aufkommensstarken Realsteuern – der Grundsteuer B und der Gewerbesteuer – ein wesentlich höheres Hebesatzniveau aufweisen als die Gruppe der kleineren Städte und Gemeinden, werden zwei Durchschnittshebesätze bei der Ermittlung der Steuerkraftmesszahl angewendet. Je nachdem, ob die Gemeindegröße unterhalb oder über der Einwohnerzahlgrenze von 100.000 liegt, wird der angewendete Durchschnittshebesatz gewählt.

c) Vergleich des „Bedarfs“ mit der vorhandenen Steuerkraft

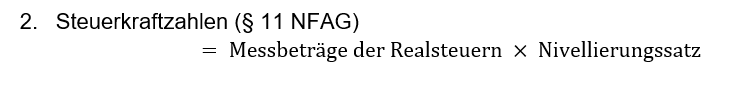

Im letzten Schritt zur Ermittlung der Höhe von Zuweisungen wird für jede Gemeinde die Bedarfsmesszahl mit der Steuerkraftmesszahl verglichen. Bei einer positiven Differenz (Bedarfswert ist größer) erhält die Gemeinde eine Auffüllung des Unterschiedsbetrages zu 75% durch Schlüsselzuweisungen. Die möglichen Ergebnisse des Vergleichs von Bedarf und Steuerkraftmesszahl sind in Abbildung 1 mit den Beispielwerten des kommunalen Finanzausgleichs 2021 dargestellt.

Sockelgarantie und Finanzausgleichsumlage

Um auch besonders steuerschwachen Kommunen eine finanzielle Mindestausstattung zu sichern, werden Kommunen, bei denen die Summe aus Steuerkraftmesszahl und Schlüsselzuweisungen unterhalb von 80% der Bedarfsmesszahl liegt, zusätzliche Zuweisungen als „Sockelgarantie“ gewährt. Kommune A in Abbildung 1 mit einer sehr niedrigen Steuerkraftmesszahl bliebe auch mit den zunächst ermittelten Schlüsselzuweisungen noch unter der Sockelgarantie, die Zuweisungen werden daher entsprechend aufgestockt.

Die Kommunen B und C übersteigen erst mit der Steuerkraftmesszahl zuzüglich Schlüsselzuweisungen die Sockelgarantie-Grenze, Kommune D liegt schon mit der Steuerkraftmesszahl über dieser Grenze und erhält daher weniger Schlüsselzuweisungen.

Die Finanzausgleichsumlage wiederum muss von besonders steuerstarken („abundanten“) Gemeinden gezahlt werden und erhöht die Zuweisungsmasse für die übrigen Gemeinden. Die Einnahmen dieser Umlage verbleiben also im Ausgleichssystem.

Eine Gemeinde wird als abundant bezeichnet, wenn ihre Steuerkraftmesszahl größer ist als ihre Bedarfsmesszahl. Als Finanzausgleichsumlage werden 20% der überschießenden Steuerkraft abgeschöpft (vgl. Modellgemeinde E in Abbildung 1). Seit 2020 wird bei den 5% der Gemeinden mit der absolut niedrigsten Steuerkraftmesszahl bei Abundanz auf die Erhebung der Finanzausgleichsumlage verzichtet. Dies betrifft vor allem die niedersächsischen Inselgemeinden.

Bildrechte: LSN

Bildrechte: LSN

Berechnung der Schlüsselzuweisungen für Kreisaufgaben

Es gilt das gleiche Grundprinzip wie bei den Schlüsselzuweisungen für Gemeindeaufgaben: Mithilfe der Gegenüberstellung eines typisierten Bedarfs und der eigenen Finanzierungsmöglichkeiten sowie dem 75%-Ausgleich der Differenz werden die Einzelbeträge an Zuweisungen für Kreisaufgaben berechnet.

a) Bedarfsermittlung

Auch bei der Berechnung der Schlüsselzuweisungen für Kreisaufgaben kommt der Einwohnerzahl eine entscheidende Bedeutung in der Bedarfsermittlung zu - auf Kreisebene allerdings ohne eine Gewichtung. Für die Berechnung des Bedarfsansatzes für Kreisaufgaben wird ab 2017 der Demografiefaktor von 5 auf 8 Jahre erweitert. Das hat zur Folge, dass die Summe der Einwohnerinnen und Einwohner eines Landkreises für die Berechnung der Schlüsselzuweisungen für Kreisaufgaben eine andere ist als die Summe der Einwohnerinnen und Einwohner der dazugehörigen Gemeinden zur Berechnung der Schlüsselzuweisungen für Gemeindeaufgaben.

Zu der Bevölkerung der Landkreise und kreisfreien Städte werden zusätzliche, fiktive Einwohnerinnen und Einwohner hinzugerechnet. Diese ergeben sich aus der Belastung durch die Sozialhilfe und für die Aufgaben Schülerbeförderung und Kreisstraßen der niedersächsischen Landkreise und kreisfreien Städte. Verteilungsmaßstab für die zusätzlichen Personen für die Belastung durch die Sozialhilfe ist der Zuschussbedarf im Bereich der Sozialhilfe nach SGB XII und der Grundsicherung für Arbeitsuchende nach SGB II. Für die beiden anderen Aufgaben dient nicht der individuelle Zuschussbedarf, sondern die Fläche bzw. Bevölkerungsdichte als Verteilungsmaßstab.

Die Bedarfsmesszahl ergibt sich also ebenfalls durch Multiplikation des Bedarfsansatzes (Summe der Einwohnerzahl und Einwohnererhöhung durch Sonderansätze) mit dem Grundbetrag für Kreisaufgaben.

b) Berechnung der Umlagekraft

Bezüglich der vorhandenen Finanzkraft tritt an die Stelle der Steuerkraftmesszahl die Umlagekraftmesszahl. Als Basis dienen die Umlagegrundlagen, die sich als Summe aus Steuerkraftmesszahlen der Gemeinden und gemeindefreien Gebiete eines Landkreises und 90% der Schlüsselzuweisungen für Gemeindeaufgaben bilden. Die Umlagekraftmesszahl ergibt sich dann wie folgt:

= Umlagegrundlagen × 90 % des durchschnittlichen Kreisumlagesatzes des Vorjahres

Eine Besonderheit bildet die Ermittlung von (fiktiven) Umlagekraftmesszahlen für die kreisfreien Städte als Folge der Einbeziehung nach dem „Zwei-Ebenen-Modell“ (Wegfall eines eigenen „Topfes“ für kreisfreie Städte). Entsprechend der Aufgabenfinanzierung im kreisangehörigen Bereich wird bei ihnen rein rechnerisch angenommen, dass sie einen Teil ihrer Steuereinnahmen und Schlüsselzuweisungen für Gemeindeaufgaben in Form einer Umlage (an sich selbst) zur Finanzierung ihrer Kreisaufgaben abführen. Auf diese Weise kann eine Gleichbehandlung mit den Landkreisen sichergestellt werden.

Entschuldungsumlage

Im Haushaltsjahr 2012 wurde durch das NFAG ein Entschuldungsfonds als Sondervermögen des Landes eingerichtet. Das Land stellt für Zins- und Tilgungshilfen jährlich maximal 70 Millionen Euro bereit und erhebt von der kommunalen Ebene eine Umlage in Höhe der Hälfte der bereitgestellten Mittel. Die Umlage von jährlich 35 Millionen Euro wird entsprechend der Finanzkraft der Gemeinden und kreisfreien Städte, der Landkreise bzw. der Region Hannover eingenommen. Die Aufteilung zwischen Kreisen und Gemeinden entspricht dem Verhältnis der Schlüsselzuweisungen für Kreis- bzw. für Gemeindeaufgaben. Die Auszahlung der Zins- und Tilgungshilfen erfolgt durch das Niedersächsische Ministerium für Inneres und Sport (MI) in Einzelverträgen im Zusammenhang mit Konsolidierungsmaßnahmen der kommunalen Haushalte im Rahmen des Zukunftsvertrages bzw. als Stabilisierungshilfen.